华龙网讯(通讯员 张华)今年以来,生猪养殖板块分歧较大。一方面,对于左侧投资去化的投资者来说,年后猪价表现强于此前预期,叠加仔猪价格上涨,产业进一步去化母猪产能的难度加大,另一方面,对于右侧投资猪价拐点的投资者来说,当前产能累计去化幅度只有10%左右,同时需求端疲软,因而市场对于右侧的猪价高度也存疑。

我们认为,板块周期性是自然规律,因此当前时点对于猪周期的深度复盘十分必要,本文我们重点梳理猪周期过往演绎特征和规律总结,从而从中复盘出一些历史经验。(值得特别说明的是,每轮周期的底部特征和产业形态各有差异,行情复盘更多是提供一些研究思路和思考范式,并不能作为推导研究结论的单一框架或依据。)

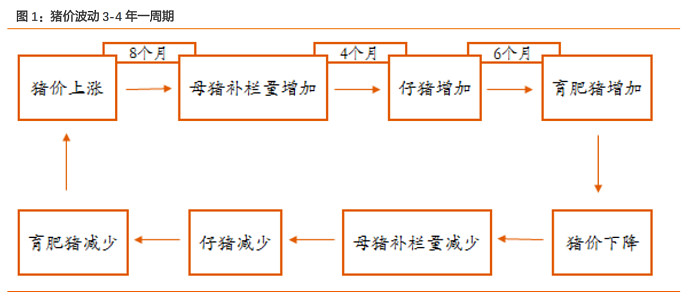

我国生猪行业具有明显的周期性特征,主要体现在“猪肉价格上涨——养猪户增加,生猪存栏量增加——供大于求——猪肉价格下降——养猪户减少,生猪存栏量下降——供不应求——猪肉价格上涨”,如此循环往复,呈现出周期性猪肉价格变化过程。

造成猪周期的本质动因是利润在不同时间和不同环节的变化。如果以22省市的生猪均价作为衡量“猪周期”的标准,以价格的“谷—峰—谷”作为一轮周期,可以看到从2006年至今,我国经历了3轮完整的猪周期。

阶段一:2006-2010

本轮周期中的疫情无疑是关键因素,因猪蓝耳爆发,猪群大量死亡,产能迅速去化,比自然亏损状态下的自发淘汰更迅速,本轮猪价最大涨幅超180%,可见疫情的助涨助跌效应。

相关板块股价演绎来看,猪价第一段上涨期间股价明显上涨,且涨幅高达200%,猪价第二段上涨期间股价横盘,猪价开始高位下跌的时候股价也明显下跌,猪价开始磨底期间股价修复性上涨。体现在母猪存栏量上,2010年4月猪粮比到了5附近。(猪粮比指国家发展改革委监测统计的每周生猪出场价格与全国主要批发市场二等玉米平均批发价格的比值,猪粮比越高,说明养殖利润越好,反之则越差。)

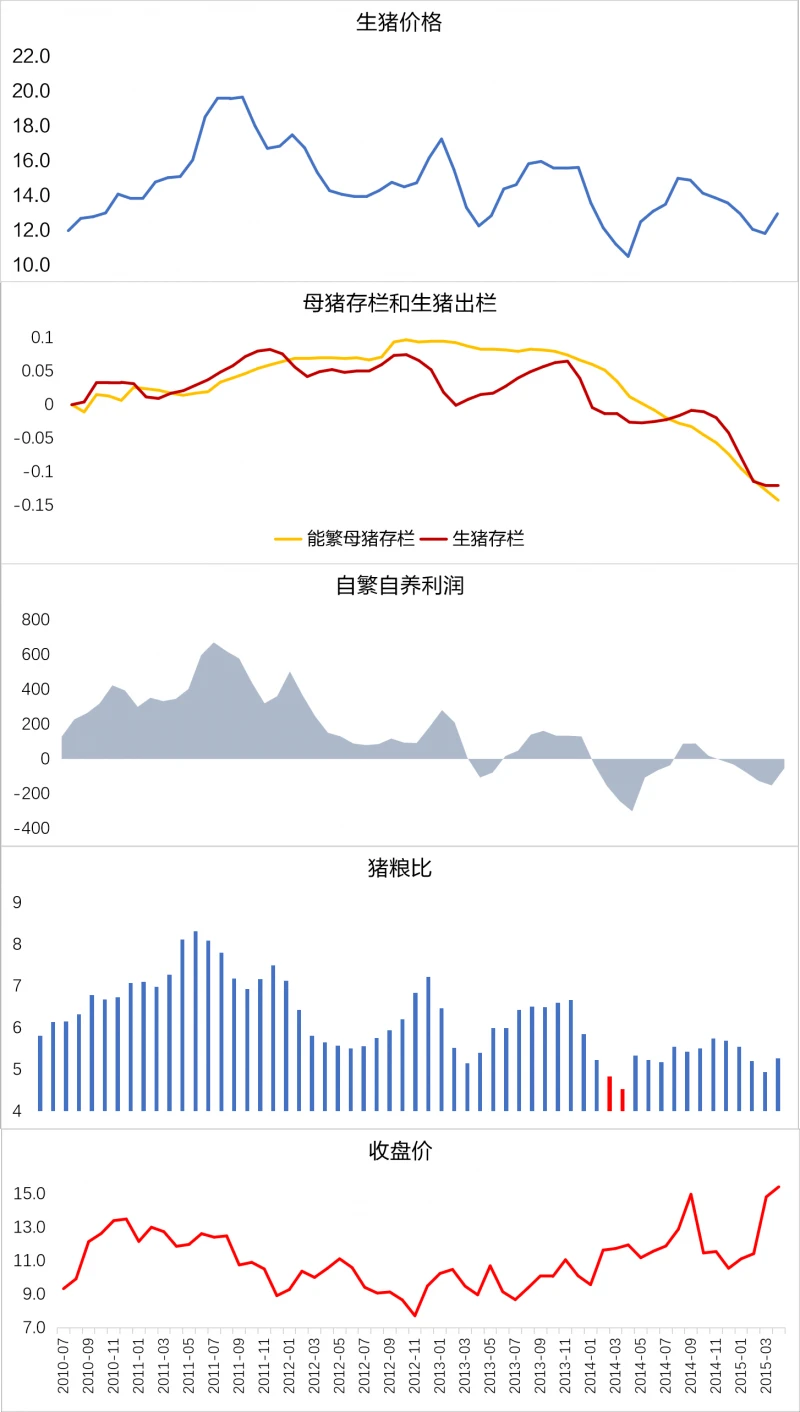

阶段二:2010-2015

2010年下半年起的高价刺激补栏,猪价整体上震荡下行,几轮跌价后,养殖户亏损深度和时长(猪粮比6以下长达13个月,最低猪粮比4.53)超过前几轮周期,大量产能退出,能繁母猪存栏持续下滑,猪价反转趋势出现。

此轮周期外部因素影响相对其他几轮偏弱,生猪价格的涨跌更多是由产业链的自发供给周期驱动的。时间上,需经历2轮以上的亏损,可以看到出现三次亏损底,持续亏损时间长达1年,猪价多次探底产能方彻底出清,自发周期运动明显不如疫情一次性淘汰来得剧烈,同时需要惨烈的亏损去刺激养殖户出清产能。

相关板块股价演绎来看,猪价第一段上涨期间股价明显上涨,猪价第二段上涨期间股价横盘,猪价开始高位下跌的时候股价也明显下跌,猪价开始磨底期间股价横盘甚至略有上涨。体现在母猪存栏量上,2014年4月猪粮比达到4.53,存栏加速下跌,而股价开始显著上涨。

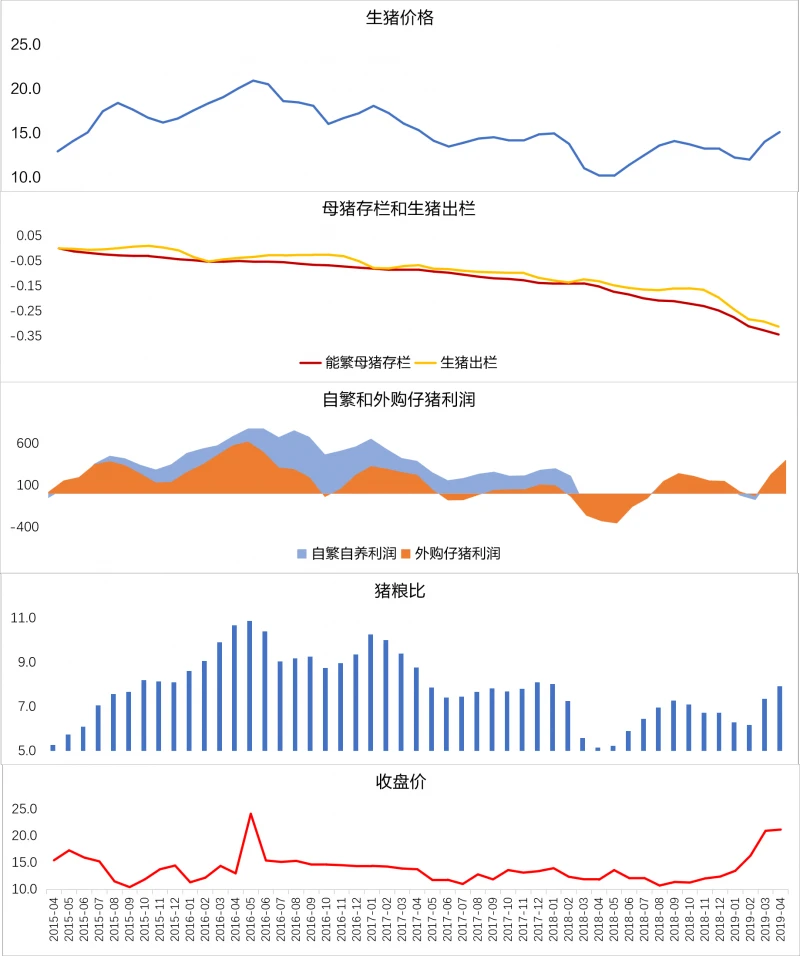

阶段三:2015-2019

从2014年起,我国开始实施严格的环保禁养规定,并着力提升生猪养殖业的规模化程度,导致大量散户退场,生猪和能繁母猪存栏进入下行通道,致使生猪价格抬升,2016年6月达到最高点21.2元/公斤。

整轮周期下来,母猪存栏和生猪出栏量都是处于环比逐渐下滑的趋势,主要源于大量散户退出。16年之后的猪价回落,更多是因为行业格局变化,规模化猪场占比提升带来整个行业母猪生产效率的提升,同时推动生猪体重大幅增加,行业实际供给增加导致了猪价见顶回落。

2018年8月非洲猪瘟传入我国,大量养殖场被迫清栏,对应出现了存栏量的加速下滑,之后出栏量也锐减,造成猪价短期内快速上,但这个位置的猪价实际还是下一轮超级猪周期的底部位置。

相关板块股价演绎来看,猪价第一段上涨期间股价下跌,因为前期行业出清逻辑带来了股价上涨幅度较大,跟随大盘回调,猪价第二段上涨期间股价开始反应,猪价开始高位下跌的时候股价也开始回调,猪价开始磨底期间股价横盘甚至略有上涨。

阶段四:2019至今

非洲猪瘟导致行业产能大幅去化,能繁母猪存栏量从2018年8月的3145万头降至2019年9月的1913万头,产能去化幅度达到39.2%,支撑猪价在2020年内保持高位震荡(也正是因为高价震荡持续了较长时间,为行业带来丰厚利润,导致后续行业去化难度加大)。

高猪价高盈利期间行业快速补栏,能繁母猪存栏在2021年6月增至峰值4564万头,产能大幅增加导致2021Q2起猪价快速下跌,行业进入深度亏损状态,2021年10月触及10.28元/公斤低点,外购仔猪、自繁自养模式亏损幅度一度分别达到1326元/头、771元/头,远超行业历史水平,2021年7月起能繁母猪进入去化阶段。

相关板块股价演绎来看,猪价第一段上涨期间股价上涨,猪价第二段高位横盘期间股价也基本横盘,三阶段猪价开始高位下跌的时候股价也开始回调,猪价开始第一个磨底期间股价上涨(也有因为市场认为2022年那一波是猪价反转,事后看只是反弹,不是新周期,从能繁存栏来看,并没有出现前几轮的明显去化,因此股价回调也剧烈)。目前猪价已经经历了4个磨底阶段,数量上多于前面几轮周期,主要原因有多方面,包括上一轮产业盈利过于丰厚、非瘟后规模化养殖厂比例显著提升、产业学习效应等,这也使得市场对于新一轮的猪周期判断形成了较大分歧。

产业规律总结

一轮完整的周期中,猪价上行期的时间可能小于下行期的时间,历史数据显示,下行期的时间可能基本是上行期的两倍左右。

外部疫情等因素会使得周期更短,靠产业自发形成周期,出清不彻底、多次磨底、资本市场行情本身幅度也更加温和,但产业亏损可能更加惨烈。

猪粮比必须到6以内才有可能猪价触底,大多数都要到5以内,有外部刺激因素的周期中6以下时间在10个月以内,产业自身形成的周期猪粮比磨底可能需要20个月以上。

行业亏损最大幅度基本在-300元以上,亏损持续期可能在半年以上,产业自身形成的周期亏损持续期会拉长。

一般至少要经历3次亏损底。

风险提示:观点仅代表个人,不代表公司立场,仅供参考,文中所列举的个券/股仅为方便展示之用,不表明对相关标的投资价值或一定盈利的保证,观点具有时效性,可能随市场环境变化产生调整,不构成对任何信息受众群体的任何相关的投资建议与预测。过往业绩不代表未来表现,投资有风险,选择需谨慎。