1. 猪肉行业现状

1.1 养殖行业情况

我国是全球猪肉消费第一大国,猪肉是我国居民最主要的肉食品,猪肉消费长期占肉类消费比重 60%以上,近几年由于非洲猪瘟猪价高企,猪肉占比有小幅下降。据国家统计局数据,上半年猪牛羊禽肉产量 4519 万吨,同比增长 5.3%。其中猪肉、牛肉、羊肉产量分别增长 8.2%、3.8%、 0.7%。禽肉产量下降 0.8%,牛奶产量增长 8.4%,禽蛋产量增长3.5%。在进口肉方面,海关最新数据显示, 2022 年 1-6 月累计进口猪肉 80.48 万吨,同比下降 65.1%。

1.2 行业周期性特点

从我国生猪行业发展历史来看,生猪养殖行业是一个参与者数量众多,退出和进入行业 的壁垒相对不高的完全竞争行业,是一个需求相对稳定,供给不稳定的行业。生猪养殖行业也是一个周期行业,大约 3-4 年一个周期。“猪周期”的循环轨迹一般是:肉价高→母猪存栏量大增→生猪供应增加→肉价下跌→大量淘汰母猪→生猪供应减少→肉价上涨,即盈利周期→产能周期→价格周期,这个过程周而复始,其本质上是盈利周期,底部亏钱效应造成产能快速去化,顶部赚钱效应造成产能快速恢复

回顾四次猪周期:

( 1)第一轮周期( 2006-2010 年,约 4 年): 2006 年全国能繁母猪的存栏量下降3.6%,生猪存栏量同比下降 2.6%,传导至供应端并引起价格反弹,猪价开始上行,而蓝耳病开始爆发,大幅延缓了补栏速度,令价格加速上涨,叠加春节消费需求因素,由此带来生猪供应短缺,猪价上涨到 17.4 元/公斤,较 2006 年 7 月 6.76 元/公斤的低点上涨幅度达 157%。

( 2)第二轮周期( 2010-2014 年,约 4 年)第二轮猪周期属于相对经典的猪周期,全国多地发生猪 O 型口蹄疫,但是影响较小,本轮周期的特点是下行期较长而上行期较短,价格主要受周期供需内因素推动。

( 3)第三轮周期( 2014-2018 年,约 4 年)本轮周期也是产能去化较为充分的一次加速散养户的退出。我国从 2014 年开始实施环保禁养政策,并着力提升生猪养殖业的规模化程度,导致大量散养户退出市场,生猪和能繁母猪存栏开始进入持续性的下降通道,价格在 2014 年 5 月见底以后一路上行到2016 年 6 月,价格站上 21.2 元/公斤的高点,从最低点上涨的幅度达到了 103%。

( 4)第四轮周期( 2018 年-2022 年)本轮猪肉价格受到非洲猪瘟、环保限产政策、猪周期内生上涨动能、规模化养殖、新冠疫情、粮食价格上涨等多重因素的影响,涨跌的速度快,波幅大,波动剧烈。周期最高点的 40.98 元/公斤,超过以往周期,此后在 2020年价格虽有所回落,仍以远高于往年的价位高位宽幅震荡,振幅达到 280%以上。自 2021年 5 月份开始,生猪价格持续回落,生猪价格进入了下行周期,至 2021 年 10 月份全国生猪价格最低到 10 元/公斤左右, 2022 年 3 月份基本确定为周期底部拐点。 2022 年 6 月末全国能繁母猪 4277 万头,相当于 4100 万头正常保有量的 104.3%。

1.3 生猪养殖行业分析方法

当前处于一个新的猪周期的其实阶段,本轮猪周期在4月初上一轮猪周期底部,同时作为本轮猪周期的起始。由于生猪养殖行业具有周期性,处于周期未或开始时,整个行业都处于亏损情况,所以不能用普通公司的毛利率,市盈率进行分析。需要通过分析养殖企业的养殖方式,养殖成本,出栏情况,母猪存栏情况,以及在2021年下半年到现在的低位扩产能情况。

正邦科技由于在20和21年疯狂的扩产能,导致22年没有足够的饲料可供养活足够的商品猪。

公司2021年8月销售生猪171.16万头(其中仔猪2.58万头,商品猪168.58万头)

公司2021年9月销售生猪137.60万头(其中仔猪2.72万头,商品猪134.88万头)

公司2022年4月销售生猪91.86万头(其中仔猪30.35万头,商品猪61.51万头)

公司2022年5月销售生猪74.97万头(其中仔猪31.24万头,商品猪43.73万头)

公司2022年6月销售生猪75.08万头(其中仔猪32.53万头,商品猪42.54万头)

公司2022年7月销售生猪88.25万头(其中仔猪61.98万头,商品猪26.27万头)

2022年7月份商品猪只有21年的20%。正邦科技没钱养猪了,靠买猪仔生存了,商品猪由去年8月份的168万头,降低到26.27万头,距离破产倒闭不远了。倒在了猪周期结束前。

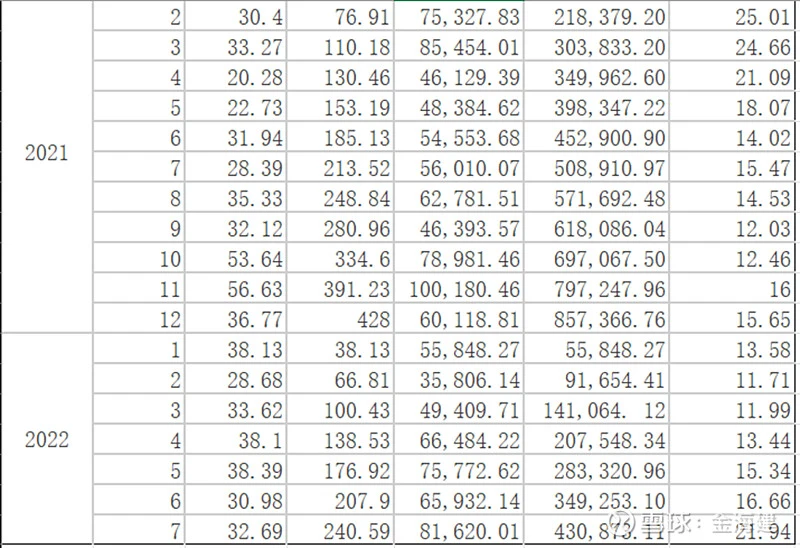

1.4 21年生猪养殖企业排名

2.2022年H1行业和公司分析

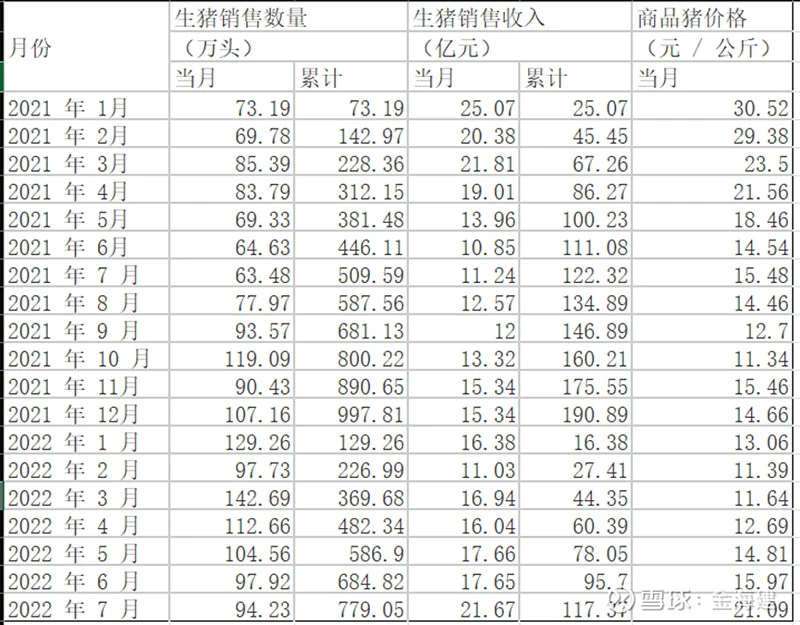

2.1 2022年H1行业分析

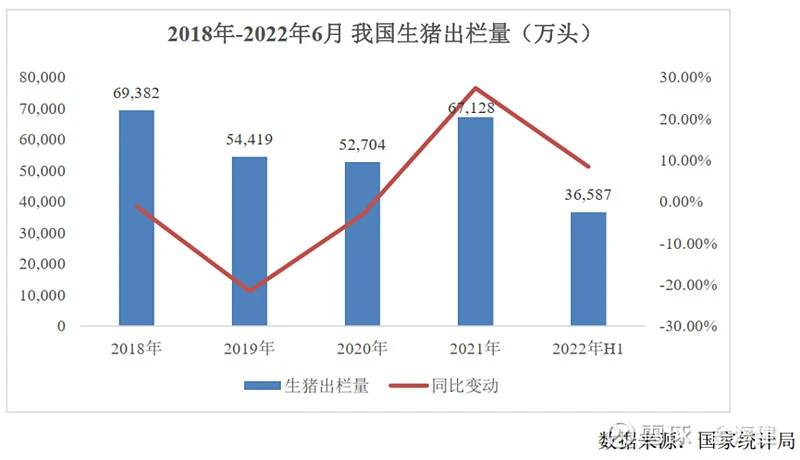

2022 年上半年我国生猪出栏量较去年有所增长,据国家统计局数据显示, 2022 年上 半年生猪出栏 36,587 万头,较上年同期增长 8.43%。

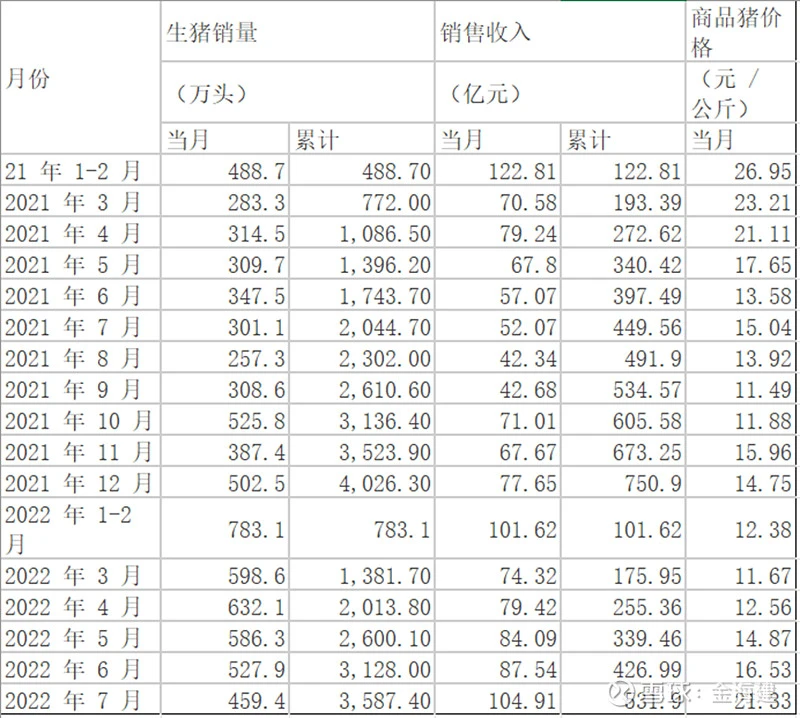

国内生猪价格在 2022 年一季度保持低位运行, 4 月份之后呈现持续回升态势, 6 月份 出现加速上涨, 7-8 月份以来维持在 20-22 元/KG 区间波动。

2020 年以来,由于国际局势变化、原粮供应情况影响等因素,全球原粮价格持续增长。 2021 年下半年以来维持高位运行。

2020 年以来,我国生猪屠宰量持续增长。 2022 年上半年,国内生猪供给下降。

2.2 养殖公司对比分析

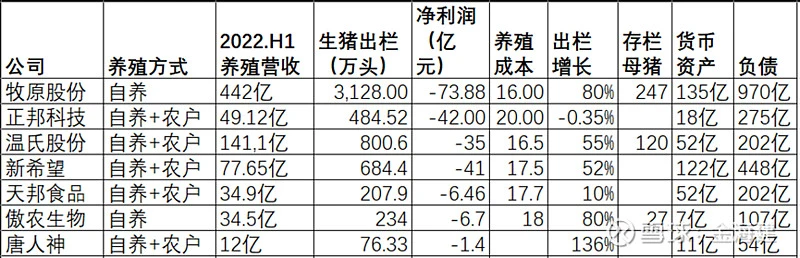

除牧原股份外,其他公司生猪养殖有多个主营业务,难以统计养殖成本,只能从盈亏评审点推测其养殖成本。

占全国销量的8.5%,出栏同比去年增长80%。而16 家上市生猪养殖公司 2022 上半年已公布的生猪出栏量合计 6420.72 万头(含仔猪、种猪、商品猪),占全国 2022 年上半年生猪出栏量为 3.66 亿头的 17.54%。而且养殖成本是整个行业最低的,一旦行业周期反转,整个行业的利润超过70%被牧原股份一家公司所占。

牧原股份存在的问题是负债过高,将近970亿的短期负债

2022H1出栏同比降低35%,而且7月份只有去年同期的20%,很多猪是养到一半被售卖,公司压力过大,即使猪周期到来,也没有资金扩产,将是本轮周周期破产的企业。

出栏同比去年增长50%,负债相对可控,养殖成本应该在16-17块之间,接近牧原股份的养殖成本。

新希望:出栏同比去年增长50%,半年报未出现扭亏相关报告,说明成本在17和18之间。

天邦食品:出栏同比去年增长10%,成本在18块,短期借贷在200亿,对于一家市值还没有到200亿的公司,负债过多。

傲农生物:出栏已经超过天邦食品,同比增长80%,公司增长过快,还没有投入时间优化成本。其由于扩展过快,账上资金比较少,投资风险比较高。

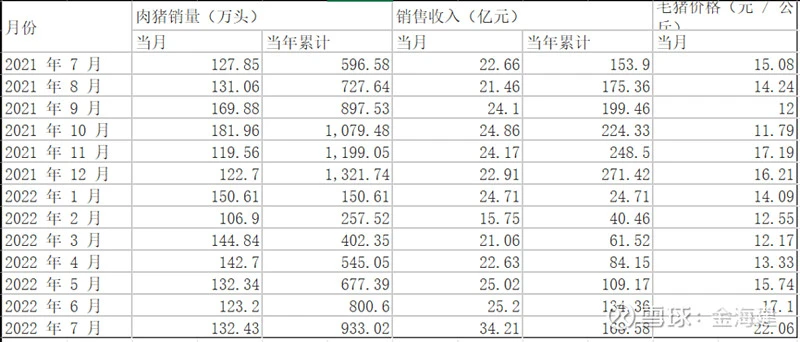

2022年1-7月累计生猪销量104.51万头,(其中商品猪89.12万头,仔猪15.39万头),2021年1-7月生猪销量95.65万头(其中商品猪40.61万头,仔猪55.04万头调整生猪出栏结构,育肥能力不断提升

2.3 养殖公司2022H1出栏数据

新希望:

天邦食品

傲农生物:

3. 生猪养殖投资组合

选择最优化的企业进行投资,跟踪可能反转的企业。采用重点投资牧原,傲农生物/唐人神可能是黑马,投资仅次于牧原。牧原股份(50%),温氏股份(10%),傲农生物/唐人神(30%),新希望(10%)。 观察正邦科技能够熬过今年。

后续要继续分析各个公司的企业家,一家公司的成败在于企业家的格局。